El contenido de este comunicado son respuestas a preguntas directas realizadas por medios de comunicación, a dudas frecuentes que suceden entre los contribuyentes. Debido a la anterior, este comunicado se presenta en un formato de estructura diferente al institucional.

1) ¿En qué consistirán los cobros que pretende realizar el SAT a los vendedores que anuncian sus productos y los venden a través de redes sociales?

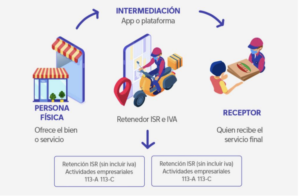

No existe una norma específica que cobre impuestos a quienes venden a través de redes sociales. La normatividad establece tramitar el RFC y pagar impuestos cuando se realizan actividades comerciales, ya sea ventas por internet o con otros esquemas. Lo que sí se ha regulado son las plataformas digitales de intermediación, conocidas como marketplaces, como Amazon o Mercado Libre, sí pagan impuestos, y lo hacen desde 2020. Facebook y WhatsApp no fungen como intermediarios en el cobro y pago de productos.

2) ¿A partir de cuándo será esto y cómo lo hará?

Cuando: Su aplicación entró en vigor a partir del 1 de junio del 2020. Como: Grava actividades para IVA del proveedor de servicios digitales. Retención de ISR e IVA por parte de proveedores de plataformas a persona físicas sobre el total de los ingresos que efectivamente perciban en dichas plataformas por la enajenación de bienes o prestación de servicios.

3) ¿Qué porcentaje cobrará, será el IVA o también el ISR?

Para efectos del ISR: 1. Prestación de servicios de transporte terrestre de pasajeros y de entrega de bienes la retención se hará por el 2.1%. 2. Prestación de servicios de hospedaje la retención se hará por el 4%. 3. Enajenación de bienes y prestación de servicios la retención se hará por el 1%. Para efectos del IVA la plataforma digital realizará una retención del 8%, lo cual representa el 50% de la tasa real de dicho impuesto la cual es del 16%. Fundamento: Artículo 113-A de la Ley del Impuesto sobre la Renta. Artículo 18-J de la Ley del Impuesto al Valor Agregado. La retención de la mitad del IVA siempre es del 8%, siempre y cuando la plataforma de comercio electrónico tenga el RFC y datos fiscales del vendedor. Cuando no se cuenta con esa información la retención es del 16% y la tasa del ISR se dispara al 25%. Por ello, aquellos vendedores que no estén dados de alta ante el SAT y no regularicen su situación, tendrán retenciones del 36%.

4) ¿Cómo los captará sino están registrados ante el SAT?

A través de las empresas prestadoras de servicios digitales.

5) ¿Qué impacto tendrá esta medida para estas personas que se dedican a esto?

Una caída en el flujo de efectivo, ya que la retención se calcula sobre el total de la transacción no sobre la ganancia, como originalmente se concibe el Impuesto Sobre la Renta. Del dinero que se reciben por venta una parte es ganancia, pero otra debe usarse para recompra de productos.

6) ¿Realmente es una medida adecuada para poner un freno a la informalidad?

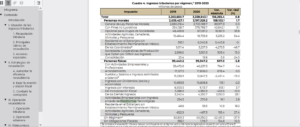

Sí, es un paso importante hacia la regulación de los servicios digitales; pone a México como uno de los países pioneros en la implementación de este tipo de regularización fiscal. Sin embargo, no toca a la informalidad que se maneja con transacciones en efectivo. Luego de los cambios en materia fiscal, la recaudación de la economía digital en México registró un crecimiento de 642% en 2020, al sumar 6,311.4 millones de pesos, provenientes tanto del pago de plataformas como Uber, DiDi, Netflix, Amazon, Airbnb, entre otras, como de las personas que ofrecen su servicio a este tipo de firmas. De acuerdo con del Informe Tributario y de Gestión del Servicio de Administración Tributaria (SAT), en 2019 los ingresos al Estado Mexicano por este concepto fueron de solo 849.6 millones de pesos, una diferencia de 5,461.8 millones de pesos respecto los registrados el año pasado.

https://www.forbes.com.mx/negocios-impuestos-plataformas-digitales/

Cuarto trimestre Informe Tributario y de Gestión | Base de datos 2020

Este es un comunicado de prensa. Las expresiones aquí vertidas reflejan la postura editorial del ICPNL.